La regla de prorrata es un mecanismo que afecta a la deducibilidad de las cuotas soportadas en el IVA. Es una solución frente a la situación de las entidades que realizan simultáneamente operaciones que originan el derecho a deducción con otras que no lo otorgan.

Y es que la ley limita la deducibilidad de las cuotas soportadas en función del destino otorgado a los bienes y servicios adquiridos y en la medida en que éstos sean utilizados en la realización de actividades que otorgan el derecho a su deducción.

La regla de prorrata se encuentra regulada en los art. 102 y siguientes de la Ley 37/1992 del Impuesto sobre El Valor Añadido.

Nos encontramos con dos modalidades diferentes: la prorrata general y la prorrata especial.

Prorrata general

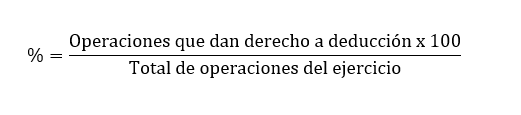

En los casos de aplicación de la prorrata general, el sujeto pasivo del IVA puede deducirse un porcentaje determinado por el cociente multiplicado por 100 de la siguiente fracción redondeada al alza:

Se aplicará provisionalmente el porcentaje de prorrata definitivo del año anterior (prorrata provisional). Podrá solicitarse un porcentaje provisional distinto cuando se produzcan circunstancias que puedan alterarlo significativamente.

En la última declaración-liquidación del IVA correspondiente a cada año natural, el sujeto pasivo calculará la prorrata definitiva del año y regularizará las deducciones practicadas a lo largo del ejercicio.

Prorrata especial

La prorrata especial persigue la deducción exacta de las cuotas soportadas según el uso que se dé a los bienes y servicios adquiridos o importados, es decir, para aquellos que se utilicen exclusivamente en la realización de operaciones que originen el derecho a deducir, y se aplicará en los siguientes casos:

- Cuando los sujetos pasivos opten por ella

- Cuando el montante total de las cuotas deducibles por aplicación de la prorrata general exceda en un 10% del que resultaría por aplicación de la prorrata especial.

Destacar que, las cuotas soportadas en bienes o servicios utilizados sólo en parte en operaciones con derecho a deducción se deducen en el porcentaje de la prorrata general.

Regularización de deducciones de bienes de inversión

Cuando una entidad en régimen de prorrata adquiera bienes de inversión deberá regularizar las cuotas deducidas en el año de la adquisición durante los cuatro años naturales siguientes, o nueve años para el caso de inmuebles.

Se considerarán de inversión los bienes corporales, muebles, semovientes o inmuebles que, por su naturaleza y función, estén normalmente destinados a ser utilizados por un periodo de tiempo superior a un año, como instrumentos de trabajo o medios de explotación.

Las regularizaciones indicadas en este apartado sólo se practicarán en los siguientes casos:

- Cuando entre el porcentaje de deducción definitivo correspondiente a cada uno de dichos años y el que prevaleció en el año en que se soportó la repercusión, exista una diferencia superior a diez puntos

- Cuando los sujetos pasivos hubiesen realizado durante el año de adquisición de los bienes de inversión, exclusivamente operaciones que originen derecho a deducción o exclusivamente operaciones que no originen tal derecho y, posteriormente, durante los años siguientes se modificase esta situación.

Roberto Cerrato