Los extranjeros residentes en España deben determinar si se les aplica el impuesto de sucesiones en España. En 2015 la Unión Europea (UE) introdujo normas que permitían a los ciudadanos de la Unión Europea (y a algunos ciudadanos de países no miembros de la Unión Europea) residentes en España elegir que sus leyes de origen o las leyes españolas fuesen de aplicación a su patrimonio. Cualquiera que sea la jurisdicción elegida será de aplicación a la totalidad del patrimonio, independientemente de la ubicación de los bienes.

Los extranjeros residentes en España deben determinar si se les aplica el impuesto de sucesiones en España. En 2015 la Unión Europea (UE) introdujo normas que permitían a los ciudadanos de la Unión Europea (y a algunos ciudadanos de países no miembros de la Unión Europea) residentes en España elegir que sus leyes de origen o las leyes españolas fuesen de aplicación a su patrimonio. Cualquiera que sea la jurisdicción elegida será de aplicación a la totalidad del patrimonio, independientemente de la ubicación de los bienes.

Si un residente extranjero fallece sin testamento o sin declarar la jurisdicción de su elección, serán de aplicación las leyes del país en el que ha vivido la persona durante los últimos cinco años. Aunque no existe la obligación de otorgar testamento en España, los expatriados en España deben registrar un testamento o declarar la jurisdicción de su elección.

Régimen de sucesiones español

España tiene un sistema de Derecho civil, de modo que los herederos deben pagar el impuesto de sucesiones. Sin embargo, en los países en los que se aplica el common law (por ejemplo, Reino Unido y Estados Unidos), el patrimonio se grava antes de distribuirse a los herederos. En España, el impuesto de sucesiones se regula a nivel nacional a través del Código Civil español. Algunas comunidades autónomas tienen normas regionales adicionales. Para pagar el impuesto de sucesiones en España, los extranjeros deben obtener un número de identificación fiscal (NIE).

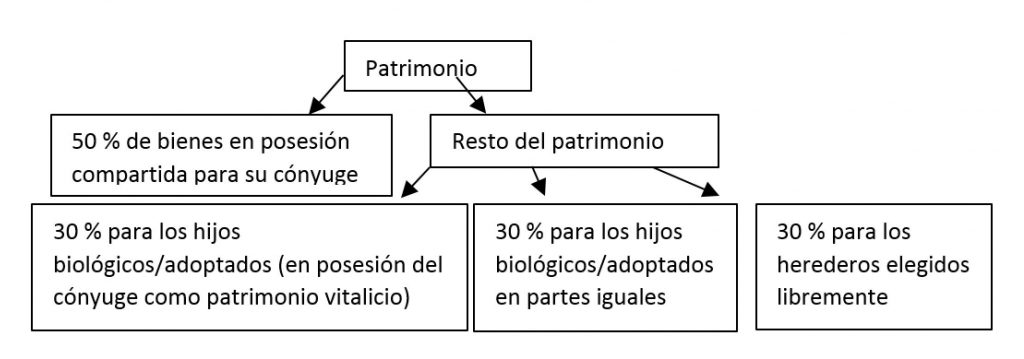

La ley de sucesiones en España incluye la figura de la «sucesión forzosa» (también conocida como la «ley de los herederos forzosos»), que significa que un determinado porcentaje del patrimonio debe estar reservado para los cónyuges, los hijos y los padres. Por ejemplo, una persona con cónyuge e hijos tiene su patrimonio distribuido de la siguiente forma:

Si la mayoría de los bienes de una persona se encuentra en España pero elige otra jurisdicción, sus familiares podrán disputar el testamento alegando que la persona ha eludido la sucesión forzosa para desheredarlos.

Si una persona no ha otorgado testamento y es de aplicación la ley española, entonces el patrimonio se distribuye conforme a la sucesión forzosa y la parte restante se entrega a los hijos. En ausencia de hijos se entrega a los padres, y si en ausencia padres se entrega al cónyuge. En ausencia de padres, hijos y cónyuge, el resto se entrega a los parientes más próximos.

Tipos impositivos y desgravaciones – impuesto de sucesiones en España

Los tipos impositivos varían en función de la relación entre el donante y el heredero. Por ejemplo, en términos generales, las parejas de hecho pagan tipos impositivos más elevados que los cónyuges, y los hijastros pagan tipos impositivos más elevados que los hijos biológicos o adoptados. También existen reducciones más elevadas para determinados familiares. Por ejemplo, las leyes nacionales otorgan a los cónyuges una reducción de 15.957 € aproximadamente que no obtienen las parejas de hecho. Algunas comunidades autónomas ofrecen reducciones fiscales más elevadas para las parejas de hecho.

Es importante que los extranjeros residentes en España entiendan el impuesto de sucesiones en España y la ley de sucesiones en general. Esperamos que esta guía sirva de ayuda. No dude en ponerse en contacto con nuestra oficina para obtener más información.

Víctor Sáez